Kommentatoren und Analysten, die sagen, Bitcoin befindet sich in einer “Blase”, zeigen, dass sie nicht verstehen, was der Begriff bedeutet.

Zu denken, dass solch ein festliches Konzept, das sowohl Raffinesse als auch kindliches Staunen hervorruft, so finanziell belastet werden könnte…

Letzte Woche sagte der Chef-Investmentstratege der Bank of America Securities, Michael Hartnett, in einer Notiz, dass Bitcoin (BTC, + 2,34%) wie „die Mutter aller Blasen“ aussieht. Harnett scheint die Stärke und Geschwindigkeit des Preisanstiegs von Bitcoin als Grundlage für seine Diagnose zu verwenden, als ob dies das Hauptmerkmal einer Finanzblase wäre. Es ist nicht so.

In einer Notiz, die diese Woche auf Bloomberg zitiert wurde, setzte die Investment-Management-Firma Man Group den Missbrauch des Wortes fort und sagte: „Jedes Mal, wenn eine Bitcoin-Blase platzt, wächst eine andere nach, um sie zu ersetzen große Blasen der Vergangenheit. “

Dies ist weniger irritierend, da die Man Group erkennt, dass Bitcoin „atypisch“ ist – aber es scheint auch zu glauben, dass Bitcoin eine Blase ist. Es ist nicht.

Worte sind wichtig

Um zu sehen, warum, ziehen wir unsere Finanzwörterbücher heraus:

Investopedia: „Während einer Blase werden Vermögenswerte normalerweise zu einem Preis oder innerhalb einer Preisspanne gehandelt, die den inneren Wert des Vermögenswerts erheblich übersteigt (der Preis stimmt nicht mit den Fundamentaldaten des Vermögenswerts überein).“

Nasdaq: „Ein Marktphänomen, das durch einen Anstieg der Vermögenspreise auf ein Niveau gekennzeichnet ist, das deutlich über dem Grundwert dieses Vermögenswerts liegt.“

Wikipedia: „Eine Situation, in der die Vermögenspreise auf unplausiblen oder inkonsistenten Ansichten über die Zukunft zu beruhen scheinen. Es könnte auch als [ein Vermögenswert, der gehandelt wird] zu einem Preis oder einer Preisspanne beschrieben werden, die den inneren Wert des Vermögenswerts stark übersteigt. “

Sehen Sie den roten Faden? Ein Vermögenswert befindet sich in einer Blase, wenn seine Preiserhöhung nicht mit seinem inneren oder fundamentalen Wert zusammenhängt.

Was ist der innere Wert von Bitcoin? Niemand weiß es noch. Wir sehen eine noch junge Technologie, die sich neben der Nachfrage nach dieser Technologie weiterentwickelt. Die zukünftigen Anwendungsfälle der Technologie sind noch unklar, ebenso wie ihr Platz im Finanzökosystem. Die einzigartigen Anlageeigenschaften und ungewohnten Kennzahlen von Bitcoin machen es unmöglich, traditionelle Bewertungstechniken anzuwenden. Viele haben Meinungen zu seinem fundamentalen Wert, aber Sie müssen nur das breite Spektrum betrachten, um zu erkennen, dass sie auf nicht etablierten Theorien und ungetesteter Logik basieren.

Wer also sagt, dass sich Bitcoin in einer „Blase“ befindet, entscheidet über seinen inneren Wert. Aber sie teilen niemals (jedenfalls nicht das, was ich gesehen habe) ihre Berechnungen oder enthüllen sogar die Zahl, an die sie denken.

Soziale Konzepte

Vielleicht verwenden diese Analysten und Kommentatoren den Begriff „Blase“ im sozialen Sinne?

Der Ökonom Robert Schiller definiert eine spekulative Blase als “soziale Epidemie, deren Ansteckung durch Preisbewegungen vermittelt wird”. Diejenigen von uns, die Zeit auf Twitter oder YouTube verbringen, nicken möglicherweise anerkennend. Aber Schiller spezifiziert “Epidemie” (eine unglückliche Metapher in 2020-21), was eine Beteiligung des Mainstreams impliziert. Die Kakophonie von Bitcoin-Maximalisten und Altcoin-Enthusiasten ist weit vom Mainstream entfernt.

Cliff Asness, Mitbegründer von AQR Capital Management, bekommt es. In einem 2014 für das CFA-Institut verfassten Artikel sagte er: “Das Wort” Blase “wird sehr häufig verwendet, auch wenn Sie kein effizienter Marktfan sind (wenn Sie es sind, sollte es niemals außerhalb der Wanne ausgesprochen werden).”

Abgesehen von Suds fügt er hinzu: „Ob eine bestimmte Instanz eine Blase ist, wird niemals objektiv sein. Wir werden immer ex ante und sogar ex post Meinungsverschiedenheiten haben. Um jedoch Inhalte zu haben, sollte der Begriff Blase einen Preis angeben, den kein vernünftiges zukünftiges Ergebnis rechtfertigen kann. “ (meine Betonung)

Die meisten professionellen Anleger, die einen Teil ihres Portfolios Bitcoin zuweisen, tun dies, um sich gegen das Szenario einer Währungsentwertung abzusichern, das immer weniger unangemessen erscheint. Wie setzt man das fest?

Was ist der „fundamentale Wert“ eines Gutes, das nicht zusammen mit der zugrunde liegenden Währung an Wert verliert, das nicht unter den Folgen einer schwachen Wirtschaft leidet und das nicht kooptiert werden kann, um Gewinn für einige ausgewählte und mächtige Wenige zu erzielen? Was ist der „innere Wert“ einer Technologie, die auch den überprüfbaren, unveränderlichen und zensurresistenten Austausch von Informationen ermöglicht? Wie ordnen Sie einem kryptografischen Token ein Basispreisniveau zu, das all dies verkörpert und auch als Zahlungsinnovation sowie als beschlagnahmungsresistenter Wertspeicher verwendet werden kann?

Damit sich Bitcoin in einer Blase befindet, müssen seine Preisbewegungen nicht mit seinem zugrunde liegenden Wert zusammenhängen. Angesichts des erstaunlichen Anstiegs des weltweiten Dollarangebots in einer Zeit stagnierender Nachfrage aufgrund weit verbreiteter pandemiebedingter Rezessionen und des wahrscheinlichen Auftretens einer erholungsbedingten Inflation, die schwer zu kontrollieren sein wird, könnte argumentiert werden, dass der zugrunde liegende Wert von Bitcoin als Der potenzielle Ausgleich zum daraus resultierenden wirtschaftlichen Chaos nimmt rasch zu. Es könnte argumentiert werden, dass die Preisbewegungen von Bitcoin den zugrunde liegenden Wert aufholen.

Die Anti-Blase

Es könnte auch argumentiert werden, dass Bitcoin die Anti-Blase ist, dass sein Preis aufgrund von Blasen anderswo in der Wirtschaft steigt. Viele Anleger kaufen Bitcoin als Reaktion auf eine ihrer Ansicht nach massive Staatsanleihenblase, von der sie glauben, dass die Regierung versuchen wird, durch Drucken von Geld die Luft abzulassen.

Und was Aktien betrifft, so hängen die rasanten Marktbewertungen von Technologieunternehmen in hohem Maße von niedrigen Zinssätzen ab, die im Falle eines Platzens der Anleihenblase schnell steigen könnten. Dies würde „Alternativen“ wie Bitcoin noch attraktiver machen.

Um ein Gefühl für die Anti-Blasen-Natur von Bitcoin zu bekommen, versuchen Sie sich vorzustellen, was sein „grundlegender Wert“ wäre, wenn wir Zentralbanken hätten, die kein Geld drucken, Regierungen, die ausgeglichene Konten führen und überhaupt keine Angst vor MMT, finanzieller Repression oder anderen haben Art populistischer Aufstände. In diesem Szenario wären Nachfrage und Preis viel niedriger als heute.

Bevor wir Bitcoin beschuldigen, in einer Blase zu sein, bevor wir implizieren, dass sein aktueller Preis in keiner Weise seinen potenziellen Nutzen in einer chaotischen und zunehmend unsicheren Welt widerspiegelt, fragen wir uns, wohin die Treiber des Bitcoin-Nutzens unserer Meinung nach gehen.

Nichts davon bedeutet, dass der Bitcoin-Preis nicht fällt – es könnte sein, und wenn ja, könnte es so schnell gehen. Die Wahrscheinlichkeit dafür liegt bei jedem Investor.

Dies bedeutet jedoch, dass wir mehr als nur die jüngsten Preisbewegungen untersuchen müssen. Eine starke Rendite verdient nicht automatisch die Bezeichnung „Blase“. Bei Blasen geht es nicht um Preise, sondern um den Preis im Verhältnis zum Wert.

Etiketten sind wichtig, und was kommt, wird verwirrend genug sein, ohne dass geladene Wörter neue Konzepte falsch darstellen.

– Noelle

Makroströme

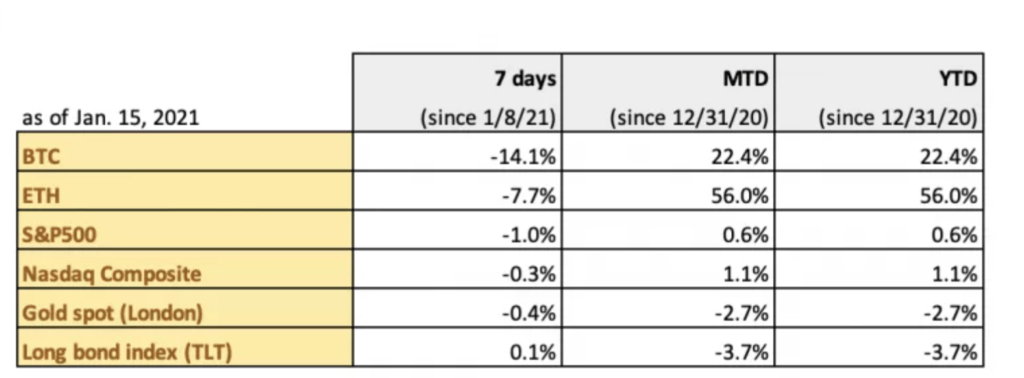

Wenn institutionelle Anleger das aktuelle Makroumfeld als „perfekt“ für Bitcoin loben, hören wir zu. Niedrige Zinsen, ein fallender Dollar und Inflationsängste führen schließlich dazu, dass Anleger niedrig verzinsliche Barmittel in höher verzinsliche Vermögenswerte wie Gold und Bitcoin einsetzen.

Aber kehren diese Investoren zum Reißbrett zurück, wenn BTC um mehr als 20% fällt, während die Rendite für 10-jährige Staatsanleihen 1% überschreitet? Ich beginne mich zu fragen, ob die Makroerzählung der anhaltenden Fed-Unterstützung, die die Renditen unterdrückt und die Marktspekulation ankurbelt, immer noch Bestand hat.

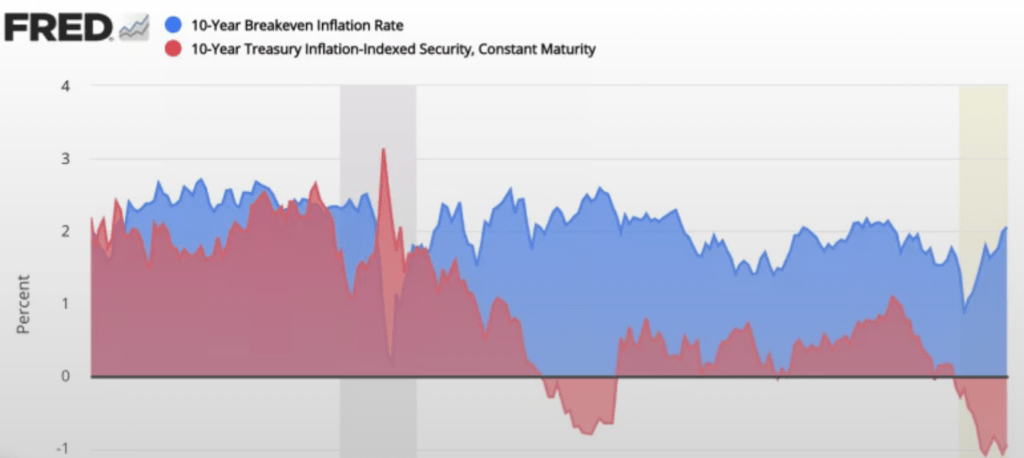

Genau wie die Fed kümmern sich die Investmentmanager mehr um die Realrenditen (angepasst, um die Auswirkungen der Inflation zu beseitigen) als um die Nominalrenditen. Die Tatsache, dass die Realrenditen immer noch negativ sind, bedeutet, dass die Inflationsaussichten verhalten sind. Die Fed wird die geldpolitische Lockerung fortsetzen, bis sie eine bedeutende Belebung von Wachstum und Inflation sieht, was die Basis für Bitcoin als spekulativen Vermögenswert unterstützt.

Und was ist mit Bitcoin als Absicherung gegen Inflation?

Einige könnten sagen, dass es noch keine Anzeichen dafür gibt, dass die Inflation wild läuft. Die Marktteilnehmer würden dem jedoch nicht zustimmen, da sie sich vor den Wirtschaftsdaten positionieren. Wir können dies an den Breakeven-Raten (einem marktbasierten Maß für die Inflationserwartungen) erkennen, die diese Woche 2% überstiegen.

(Die obige Grafik zeigt die 10-jährige US-Realrendite, die Schwierigkeiten hat, die Inflationserwartungen zu erhöhen, was die Fed aktiv halten dürfte – was den Makro-Fall für Bitcoin unterstützt.)

Um fair zu sein, zeigen Volatilitätskennzahlen wie die Prämien für die Swaption von Staatsanleihen keine Absicherungsverzerrung für einen signifikanten Anstieg der Zinssätze. Dies bedeutet, dass die Volatilität am Zinsmarkt weiterhin sehr gering ist, was darauf hindeutet, dass die Anleger noch keine höhere Belohnung für das steigende Zins- (oder Inflations-) Risiko fordern.

Wo können Anleger eine solche Belohnung finden? Bitcoin. Die Kryptowährung zieht größere institutionelle Ströme an, da sie im Vergleich zu herkömmlichen Vermögenswerten hohe Renditen erzielt. Die hohe relative Rendite von Bitcoin kompensiert die Anleger für Volatilität und Inflationsrisiko.

Solange die Fed die Bowle am Laufen hält, wird das spekulative Streben nach hohen Renditen fortgesetzt. Es ist eine Goldlöckchen-Umgebung für Bitcoin als Anlageklasse.